Bitcoin Haling: 2020. gada BTC Mining Block atlīdzības diagrammas vēsture

Contents

- 1 Vai BTC atlīdzības uz pusi samazināšana patiešām ir bullish faktors?

- 1.1 Bitcoin Mining uz pusi mazinošs noskaņojums: Bulls vs Bears

- 1.2 Bitcoin Haling Charts: Vēsturiska cenu darbības analīze

- 1.3 Bet, pirmkārt, BTC Halings fona kritums

- 1.4 Pārskatot iepriekšējās halvings

- 1.5 Puse un buļļu tirgi pagātnē

- 1.6 Populārā teorija: “Ar pusi samazināšana ievērojami samazina šķidruma daudzumu”

- 1.7 Pretrunīga teorija: efektīva tirgus hipotēze

- 1.8 Ja Bitcoin tirgus nav efektīvs, kāpēc pēc iepriekšējiem halvingsiem hashrate kritums nebija?

- 1.9 Secinājums: cēloņsakarība vai sagadīšanās?

Vai BTC atlīdzības uz pusi samazināšana patiešām ir bullish faktors?

Mūsdienās vispopulārākais uz kriptogrāfiju orientētais jautājums ir par detaļām par bēdīgi slaveno bitcoīnu ieguvi uz pusi.

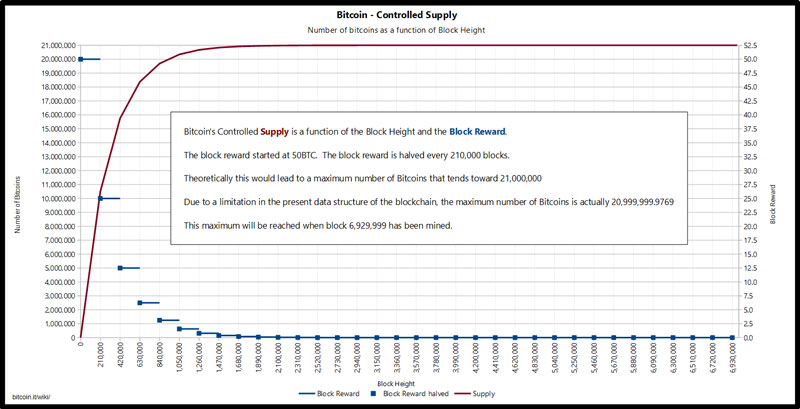

Ik pēc četriem gadiem Bitcoin bloķētā atlīdzība (nopelnīta kalnračiem, kuri veiksmīgi pievieno jaunus blokus BTC blokķēdes beigām) tiek samazināta uz pusi. Tas ir vienas dienas Satoshi baltā papīra pamatkomponents, kas nav nedz novirzījies no Bitcoin pirmreizējās izlaišanas pirms CPU laika un elektrības pārveidošanas digitālā valūtā..

Apburums slēpjas faktiskajā bitkoina uz pusi samazināšanas datumā, kas nav noteikts konkrētā dienā, bet drīz pēc tam, kad ierakstītā koda blokķēdes izplatītās virsgrāmatas tehnoloģijas publiskā bloku ķēde nonāk bloķēšanas augstumā # 630 000. Katrā desmit minūšu ciklā ik pēc desmit minūtēm nepārtraukti tiek izveidots jauns bloks (pašlaik 12,5 BTC / pazeminās līdz 6,25 BTC), jo šī maģiskā parādība notiek ik pēc 210 000 blokiem.

Pirmkārt, samazinājums no 50 BTC līdz 25 BTC 2012. gada novembrī, pēc tam otrajā pusē samazinot iepriekš noteiktos vārtu stabus no 25 uz 12.5 BTC 2016. gada jūlijā. Tagad, gaidot nākamo pusi samazinošo notikumu, bloku atlīdzības samazināsies no 12 līdz 6.25 BTC 2020. gada maijā. Šīs pastāvīgās izmaiņas ieguves atlīdzības sistēmā jaunizkaltajiem bitkoiniem ir Satoshi vīzija par deflācijas, digitāli nepietiekamas kriptogrāfijas izveidi.

Tagad rodas uztraukums par to, kādu ietekmi uz pusi samazinās Bitcoin cena un viss kriptogrāfijas valūtas tirgus, zinot, ka līdz šim jau ir izsniegti 18 miljoni BTC (85% no visiem)..

Uzziņai, 2024. gada bitcoin samazināšanas datums uz pusi (maijā / jūnijā) būs ikreiz, kad blokķēde sasniegs 840 000 bloka augstuma skaitli, faktiski pazeminot bloka atlīdzības ģenerēšanu no 6,25 BTC līdz 3,125 BTC par 10 minūšu pieaugumu. Tā kā ir atlikuši tieši 30 Bitcoin uz pusi samazinoši notikumi (visi 21 miljons bitkoīnu, kas apgrozībā ir līdz 2140. gadam), pirms nākamā bloka ir mazāk nekā 300 000 bloku; pārskatīsim vēsturi, svinīgo svētku pasākumus un visu intriģējošās cenu svārstības, kurām noteikti jānotiek.

Bitcoin Mining uz pusi mazinošs noskaņojums: Bulls vs Bears

Atlikušajā 2019. gadā un 2020. gada pirmajā pusē bitkoinu lietotāji ar bažām gaida, vai vienprātība piepildās. Pēc Tepera kunga vārdiem attiecībā uz 2016. gada bitcoin samazināšanu uz pusi, Fics teica: “Ir pusotrs !!!”

#BTC cerību un optimisma (hopija) netrūkst visādos drosmīgos rezultātos par šo galveno kalnrūpniecības pagrieziena punktu. Tradicionālajos tirgos vienkāršs īkšķis parasti tiek noslēgts, ja samazināsiet jauno emitēto monētu kopējo piedāvājumu, tas, visticamāk, izraisīs augstāku monētas cenu. Līdz šim vēsture ir saistīta ar bitcoin cenu, kas pagātnē ir ievērojami pieaugusi, jo ir palielinājies pieprasījuma virsstundas.

Kripto pasaulē var būt vispārpieņemts fakts, ka bloku atlīdzības vērtības ir zemākas par Bitcoin cenu, pateicoties zemāk izklāstītajām diagrammām. Patiešām, aplūkojot cenu diagrammas par pēdējiem diviem USD BTC pusgadiem, tas acīmredzami šķiet taisnība no tālinātā vēsturiskā viedokļa. 2012. gada 28. novembrī bitkoina cenas samazināšana uz pusi bija USD 12,35 BTC / USD un pēc 5 mēnešiem – USD 127 USD. 2016. gada 9. jūlija bitcoīna dienas samazināšanas dienas cena bija USD 650 USD un gandrīz piecus mēnešus vēlāk bija gandrīz USD 760. Adata atkal kustas.

Bitcoin tīkla programmatūra ir veidota uz dažām nemainīgām telpām. 12.5 BTC x 6 (seši 10 minūšu cikli stundā) ir 75 bitcoīni, kas kalti stundā x 24 stundas dienā, ir 1800 BTC emitētie dienā. Pēc tam ātrā matemātika 2020. gadam uz pusi un pēc tam uz nākamo gadiem līdz 2024. gadam parāda, ka tas būs 6,25 BTC x 6 ir vienāds ar 37,5 stundā x 24 stundas dienā ir tikai 900 BTC dienā. Tas ir 50% samazinājums, kas darbojas uzreiz.

Turklāt, izmantojot vienkāršu matemātiku, pēdējo četru gadu bloku atlīdzības ieguves sistēma ir no 1800 dienā, kas ir 657 000 BTC gadā, līdz 900 BTC dienā, kas ir tikai 328 500 BTC gadā. Apkaisiet dabisko kriptovalūtu pieņemšanu, regulēšanas skaidrību un maksājumu tehnoloģiju optimizāciju, un tā ir recepte ļoti izklaidējošam 2020. gada pirms un pēc bitcoin perioda uz pusi.

Lai piemērotu vienkāršus piedāvājuma un pieprasījuma vienprātības mehānismus attiecībā uz piedāvājuma trūkumu un pieaugošo pieprasījumu, nav nepieciešams ekonomisks savants. Diskusijas par to, ka bitcoin ir iespējama drošas patvēruma aktīvu patversme, ņemot vērā globālo satricinājumu un nenoteiktību, pieaug katru dienu, nedēļu un mēnesi. Tiklīdz 2020. gadā bitkoīnu ieguve notiks uz pusi, ķēdes ietekme ir tūlītēja un ietekme tiek formulēta uz visiem laikiem. Kad šie svari tiek nogāzti par labu jaunizveidoto bitcoinu pazemināšanai, kas piešķirti, lai veiksmīgi iegūtu bloku un iegūtu atlīdzību kalnračiem, kas nodarbojas ar skaitļošanas jaudu un Bitcoin tīkla nodrošināšanu, cenu nestabilitāte noteikti attīstīsies..

Bitcoin Haling Charts: Vēsturiska cenu darbības analīze

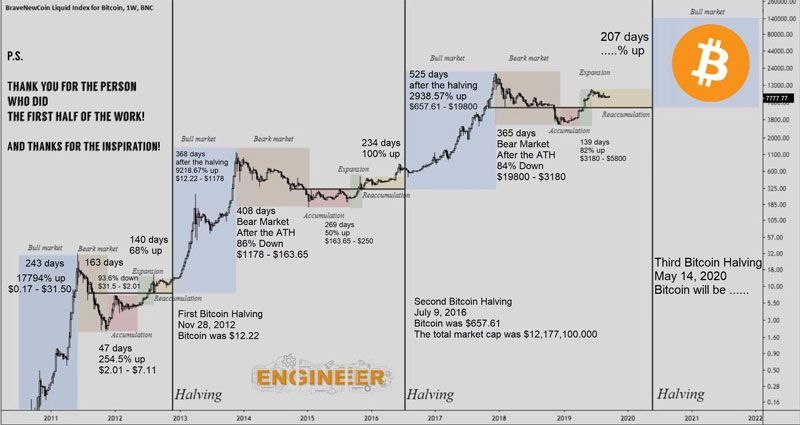

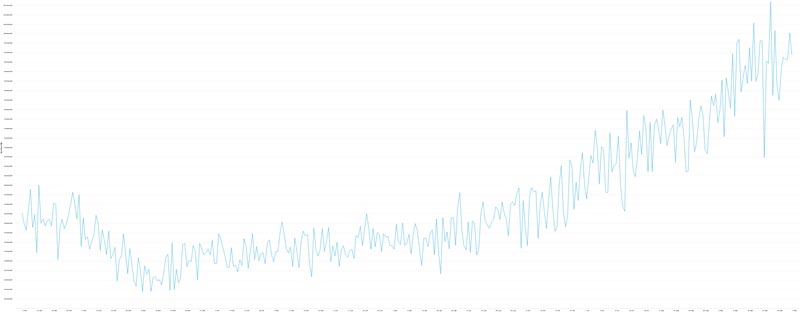

Noklikšķiniet uz attēla, lai palielinātu un redzētu visu bitcoin cenu samazināšanas uz pusi cenu vēstures diagrammu

Viens no apsvērumiem, kas jāņem vērā, ir zināt, kas var uzlabot augšupejošo tendenci pēc uz pusi, tāpat kā tas vēsturiski ir parādīts diagrammās 2012. un 2016. gadā. Pieņemšana kā rezervuārs patiešām var veidot spēcīgu pamatu un lielāku pamatu. Kā izteicies vīrietis (vai sievietes) vai viņi, mīts vai leģenda Satoshi Nakamoto:

“Varētu būt jēga tikai iegūt dažus gadījumus, ja tas aizķersies. Ja pietiekami daudz cilvēku domā tāpat, tas kļūst par sevi piepildošu pareģojumu. ”

Daudzi vēlas uzzināt, kāda būs cena uz pusi. Šeit ir vēsturiskās laika skalas vizuālās attēlojuma pārskats.

Abi iepriekšējie cenu pīķi ir notikuši aptuveni gadu pēc zemākajām cenām, kas liek domāt, ka nākamais maksimums varētu notikt 2021. gada vidū, ja modelis atkārtosies. Vai trešā reize būs kriptogrāfijas šarms?

Pirms salīdzināt pirmo 2012. gada pusi ar 2016. gada bitcoin pusi, citāts par kontrolēto piegādi no Bernard Dempsey hits mājās:

Fiksēts naudas piedāvājums vai piegāde, kas mainīta tikai saskaņā ar objektīviem un aprēķināmiem kritērijiem, ir būtisks nosacījums jēgpilnai taisnīgai naudas cenai.

Kad parādās decentralizēto finanšu laikmets, mēs to zinām līdz šim.

Ar aptuveni 360 000 blokiem, kas palikuši raktuvēs, un gandrīz 200 dienas bija palikušas, līdz 2020. gada maija vidū uz pusi samazinājās oficiālā BTK bloku ķēdes ieguve, un ņemot vērā visu laiku augstākās un zemākās cenas no 12 līdz 1163 dolāriem (96x atdeve) un kritums līdz USD 220 diapazonam vai 2016. gada vērtībai USD 658 USD un redzot gandrīz visu laiku augstāko USD 20 000 (30x atdeve) un samazinoties līdz $ 3100, daudzi mīl spekulēt par to, kā bitkoina samazināšana uz pusi ietekmēs BTC cenu dažos pēdējos mēnešos pirms un pēc bloka atlīdzības tiek samazinātas uz pusi trešo reizi vēsturē.

Šeit ir galvenās kriptogrāfiskās piezīmes par pagātnes bitcoin ieguves bloku atlīdzības halvingiem:

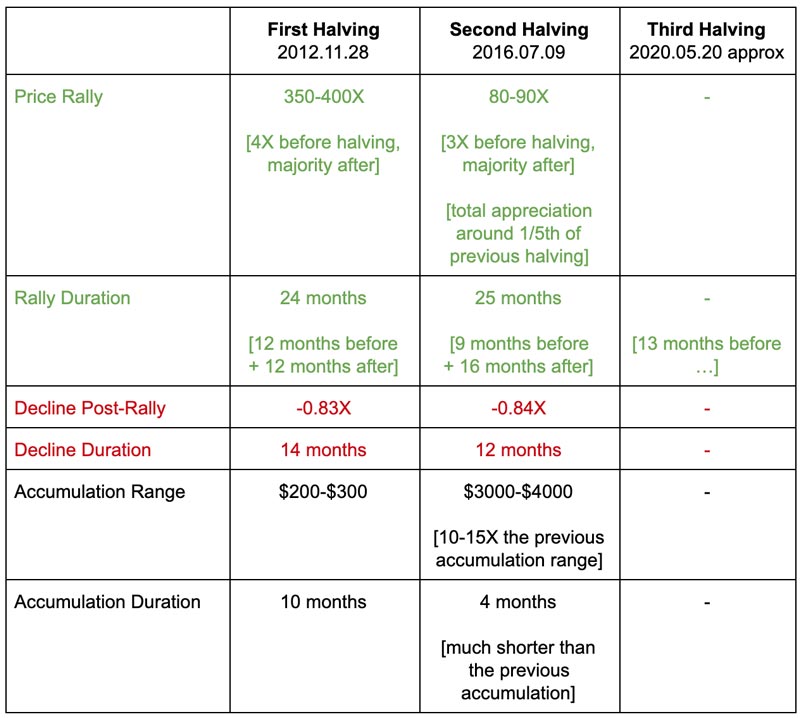

attēls pieklājīgi no huddl

Pirmais uz pusi: notika 2012. gada 28. novembrī ar cenu USD 12.50 BTC / USD maiņas kursu

Cenu diapazoni: pirms uz pusi samazinājās četras reizes, pēc tam palielināja vērtību par 350–400X

$ BTC cenas statuss: pirmā reakcija uz pusi samazinājās pirms gada un 1 gadu pēc tam veicināja vērtējumus

Post Bull tirgus cikls: bitcoīna vērtība samazinājās par 83%, pēc tam 10 mēnešus uzkrājās 200–300 USD

Kopsavilkumi par Bitcoin buļļa tirgus cenu darbību ilga pilnu 24 mēnešu vai divu gadu garumu.

Tas ir tajā pašā laika posmā, kādā mēs tagad gatavojamies trešajam bitcoin ieguves uz pusi samazināšanas pasākumam.

Otrā puse: notika 2016. gada 9. jūlijā ar cenu USD 650 BTC / USD maiņas kursu

Cenu diapazoni: BTC cena pieauga trīs reizes pirms pasākuma samazināšanas uz pusi, pirms pacelšanās 90X

$ BTC cenas statuss: uzkrāšana sākās gandrīz 9 mēnešus iepriekš, vērtības pieaugums ilga 16 mēnešus

Post Bull tirgus cikls: samazinājās bitcoīna vērtība par 84%, pirms konsolidējās pie 3 000–3 500 USD

Otrā puse samazina simbolu bitcoin cenas apakšai, kas ir 10X no pirmā uz pusi samazinātā atbalsta.

Trešais uz pusi: 2020. gada 20. maijs

Cenu diapazoni: 2019. gada 1. aprīlī bitcoīna cena pārsniedza 4000 USD un jūnijā sasniedza 13 400 USD

Buļļu tirgus statuss: kamēr bitcoin cena svārstās ap USD 8 000–10 000, tas ir jāgaida un jāskatās

Post Bull tirgus cikls: laiks visu pateiks, vienkārši paņemiet #whenlambo memes.gif un sagatavojiet popkornu

Tomēr patiesais jautājums ir par to, vai pagātnes cenu darbību ir izraisījušas bloku atlīdzības pazemināšanās, vai arī tā bija tikai sakritība. Lielākā daļa cilvēku kriptovalūtu industrijā liek domāt, ka pirmais ir taisnība, taču pārbaudes nepieciešamība ir jāpārdomā vairākos veidos. Nekas nav garantēts.

Kamēr pirmo kalnrūpniecības pusi samazināšanas ciklu dēvēja par mazumtirdzniecības ciklu, kam sekoja riska cikls, trešo posmu dēvē par institucionālo ciklu. Tas atstāj tikai 2,6 miljonus bloku no 21 milj. # digitalscarcity

Bet, pirmkārt, BTC Halings fona kritums

Pirmie divi bitcoīna sliktumi redzēja ārkārtīgi līdzīgus modeļus, jo posmi kā tāds parādījās:

pirms: paredzot ievērojamu jauno bloku atlīdzību un šķidruma piegādes samazinājumu, paaugstinās cena

pēc: FOMO sāk darboties, lielāku pieprasījumu rada mazumtirdzniecības spekulanti un jauni investori ar dziļām kabatām

avārija: burbuļa pārsprāgt notiek uzplaukums, notiek milzīgs sabrukums pēc visu laiku augstākā BTC / USD vērtību sasniegšanas

kritiens: pieprasījums iet pa kanalizāciju, asinīs ielās mentalitāte, iestājas skarba ziemas kriptogrāfijas realitāte

pamats: beidzot nosēžas jauna bāze, atjaunojas tirgus līdzsvars un sākas uzkrāšanās posms

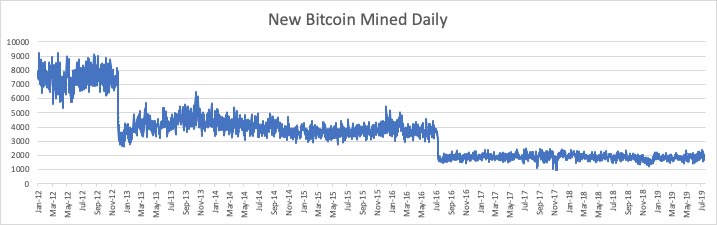

Viena no lielākajām Bitcoin iezīmēm ir 21 miljonu ierobežotā piegāde un prognozējamais inflācijas grafiks, kas ir Bitcoin koda vietējā daļa. Zemāk redzamajā diagrammā varat redzēt esošo bitkoīnu daudzumu salīdzinājumā ar ātrumu, kādā tiek iegūtas 1800 jaunas monētas (144 bloki dienā x 12,5 BTC).

coinmetrics jauna bitcoin iegūta ikdienas grafika

No pirmā acu uzmetiena bloku halvings noteikti ir trūkums tiem, kas iegūst Bitcoins. Tomēr tas ir izšķirošs solis, lai samazinātu valūtas inflāciju – atbalstot Bitcoin galveno vērtību piedāvājumu. Ja vien vairāk cilvēku tic šim vērtību piedāvājumam, jaunu bloku ieguves “reālās pasaules” vērtība laika gaitā var pieaugt pat tad, ja bloka atlīdzība ir samazināta uz pusi. Nākamais uz pusi samazināšanas cikls katru dienu samazināsies līdz 900 jaunām monētām.

Ja 1 BTC vērtība ir 100 000 USD, 6,25 BTC bloka atlīdzība kalnračiem būtu ievērojami lielāka nekā 12,5 BTC bloka atlīdzība, ja BTC ir tikai 10 000 USD vērtībā. Papildus tam kalnrači gūst labumu no darījumu maksām, kas laika gaitā var kļūt arvien vērtīgākas, jo Bitcoin tīkls turpina augt.

Pārskatot iepriekšējās halvings

Laikā, kad 2012. gada novembrī notika pirmā puse, visa Bitcoin ekonomika bija pārāk maza, lai iestādes to pamanītu. Faktiski Bitcoin cena bija samazinājusies par vairāk nekā 90% – no 31 līdz 2 ASV dolāriem – apmēram gadu iepriekš. Cena sāka atjaunoties 2011. gada novembrī un turpināja pieaugt, samazinoties uz pusi 2012. gadā, līdz 2013. gada novembrī tā visu laiku sasniedza virs 1200 USD.

Protams, Bitcoin bija vēl viens sabrukums, kas sākās 2013. gada beigās un ilga līdz 2015. gadam. Tad apmēram 8 mēnešus pirms nākamās puses, kas notiks 2016. gada jūlijā, Bitcoin cena sāka atjaunoties. Šajā laikā vairākas riska kapitāla kompānijas un riska ieguldījumu fondi iesaistījās kriptonauda tirgū kopā ar miljoniem jaunu privāto investoru, galu galā 2017. gada decembrī palielinot Bitcoin vērtību gandrīz 20 000 ASV dolāru vērtībā. Atkal ,, atzinība bija vērojama pēc uz pusi : BTC vērtība uz pusi bija 650 USD, un pēc tam tā pieauga par vairāk nekā 30 reizes.

Puse un buļļu tirgi pagātnē

Īss šo divu ciklu pārskats parāda acīmredzamu tendenci, kurā Bitcoin cena sāk pieaugt 8–12 mēnešus pirms paredzama uz pusi samazināšanās un turpinās apmēram 1 gadu pēc tās. Ir jāizpēta, vai zemākās cenas rada šo pozitīvo cenu tendenci, vai arī buļļu tirgi un notikumu samazināšanas uz pusēm korelācija ir tikai sakritība.

Faktori, kas ietekmē Bitcoin cenu

Analizēsim faktorus, kas varētu mums sniegt paskaidrojumus par to, kā uz pusi samazinās Bitcoin vērtības pieaugums. Pirmkārt, mums jāanalizē kalnraču darbība.

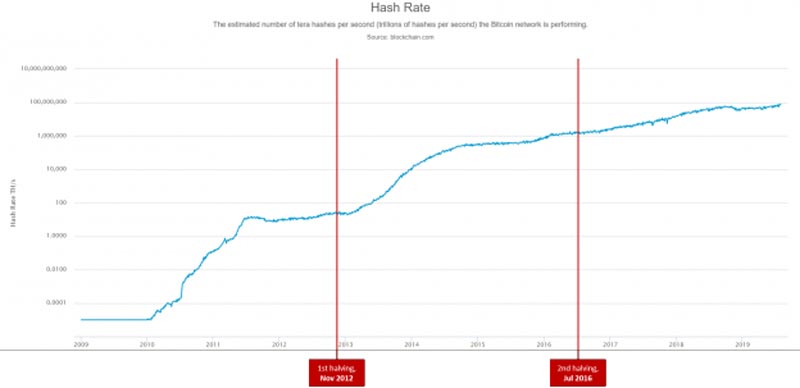

blockchain.com diagramma, kas parāda visu laiku augstāko bitcoīna blokķēdes jaudu

Bitcoin kalnračiem ir galvenā loma Bitcoin tīklā, apstiprinot darījumus. Tomēr kalnračus uzskata arī par maznozīmīgiem piegādātājiem, jo tiek uzskatīts, ka viņi parasti pārdod savus nesen iegūtos bitkoīnus pēc iespējas ātrāk. Ja visi pārējie faktori ir vienādi, ja kalnračiem pēc uz pusi samazinās pārdošanai nepieciešamo bitkoīnu daudzums, tie samazina kopējo pārdošanas apjomu (t.i., tirgus piedāvājuma pusi). Kā mēs zinām, kad piedāvājums samazinās, bet pieprasījums paliek nemainīgs, cena pieaug.

Vēl viena sastāvdaļa, kas jāņem vērā, ir tāda, ka Bitcoin kalnračiem ir divi ieņēmumu avoti: tikko kaltas bitkoinas un maksa par darījumiem. Kad visi 21 miljons bitkoīnu ir iegūti, darījumu maksa paliks vienīgais ieņēmumu avots. Kaut arī darījumu maksa tiek ņemta no esošā Bitcoin piedāvājuma, kalnračiem tie ir ieņēmumu avots tāpat kā atlīdzība par blokiem. Faktiski kalnrači vienlīdz iespējams tos pārdod, lai segtu viņu darbības izdevumus. Tāpēc darījumu maksu vērtība arī jāuzskata par daļu no piedāvājuma puses.

Protams, tirgus otra puse ir pieprasījums, kas laika gaitā ir ievērojami pieaudzis, jo mazumtirdzniecības, riska un institucionālā nauda ir iesaistījušies. Šim pieaugošajam pieprasījumam, bez šaubām, ir bijusi milzīga ietekme uz cenu pieaugumu – vēl vairāk duļķojot ūdeņus par to, vai sliktākie gadījumi ir bijušo bulļu tirgu galvenie cēloņi, vai tikai tā ir sagadīšanās, ka tie notika laikos, kad pieprasījums sākās.

Populārā teorija: “Ar pusi samazināšana ievērojami samazina šķidruma daudzumu”

Valūtas “likvīdais krājums” ir kopējā apgrozībā esošā daļa, kas aktīvi cirkulē. Citiem vārdiem sakot, HODLing jūsu Bitcoin mēnešiem vai gadiem, tos izslēdz no šķidruma piegādes, jo tie netiek tirgoti vai apmainīti.

Tiek uzskatīts, ka kalnrači parasti nav HODLeri, jo viņiem ir jāpārdod fiat valūtās, lai apmaksātu darbības izdevumus. Tas nozīmē, ka nesen iegūtie BTC ir daļa no šķidruma padeves.

Pirmajos ~ 4 Bitcoin pastāvēšanas gados katru dienu tika iegūti 7500-8000 BTC un pievienoti cirkulējošajam krājumam. Pēc pirmā puslaika šī summa samazinājās līdz 3700-4000. Pašlaik katru dienu piegādei tiek pievienoti 1900–2000 bitcoīni, kas dienā pēc nākamās pusītes samazināsies zem 1000 Bitcoins dienā.

Runājot par ASV dolāriem, parādās nedaudz atšķirīgs viedoklis. Kā jau minējām, Bitcoin cena bija USD 13 pirmās puses dienā. Tātad, kad ikdienas iegūto daudzumu samazināja par aptuveni 4000 BTC (no 8000 līdz 4000), tas sasniedza ~ 52 000 ASV dolāru samazinājumu Bitcoins, kas katru dienu pievienojās šķidruma padevei. Otro pusi, kad BTC bija 650 USD, tas samazināja aptuveni 1,3 miljonus USD.

Bet ko tas nozīmē?

Padomājiet par to šādā veidā: jebkura ievērojama šķidruma piedāvājuma samazināšana nozīmē, ka pat tad, ja pieprasījums stagnētu un paliks nemainīgs, cena uz pusi samazināsies. Tas galu galā ir iemesls, kāpēc daudzi cilvēki domā, ka halvings ir bullish.

Pretrunīga teorija: efektīva tirgus hipotēze

Ir viens MILZĪGS punkts, kuru uz pusēm samazinātie buļļi mēdz ignorēt vai izskaidrot: efektīva tirgus hipotēze (EMH). Būtībā tas norāda, ka racionālā tirgū aktīvi biržās vienmēr tiek tirgoti par to patieso vērtību.

Protams, neviens tirgus nav pilnīgi racionāls. Jautājums ir: cik racionāls ir Bitcoin tirgus?

Bitcoin inflācijas grafiks ir zināms gadus iepriekš. Tas nozīmē, ka šķidruma piegādes samazinājums, kas rodas uz pusi, ir zināms visiem informētiem tirgus dalībniekiem gadus iepriekš.

Ja tas ir zināms sabiedrībai, EMH paziņo, ka uz pusi samazināšanas sekas būtu jānosaka tirgum pirms faktiski notiek uz pusi. Citiem vārdiem sakot, tas var izskaidrot dažas no lēkājošajām cenām, kas, šķiet, notiek mēnešos, kas ved uz pusi, bet straujas cenu darbība pēc tam nebūtu šķidruma piedāvājuma samazināšanās rezultāts, ja EMH būtu taisnība.

Tā kā riska un institucionālie fondi tagad tur smagus Bitcoin maisus, šķiet, ka tirgus šodien ir daudz racionālāks nekā jebkad agrāk. Tātad, to sakot, cik liela ir iespējamība, ka nākamais uz pusi samazinās faktiski vēl vienu milzīgu vēršu skrējienu?

Visbeidzot jāņem vērā tīkla hashrate svarīgā metrika. Tas ir, visu Bitcoin tīkla kalnraču kopējā skaitļošanas jauda uz pusi.

Ja kalnračiem ir jāpārdod lielākā daļa vai visas monētas tūlīt pēc to saņemšanas, lai apmaksātu darbības izmaksas, jūs varētu sagaidīt, ka kalnrūpniecība padarīs kalnrūpniecību nerentablu daudziem kalnračiem..

Tomēr, pamatojoties uz vēsturisko hash likmi, halvings nav izraisījis nevienu ievērības cienīgu kopējās jaukšanas jaudas kritumu. Tas norāda, ka, iespējams, EMH ir derīgs, un kalnrači ir pietiekami racionāli, lai, aprēķinot nākotnes izmaksas un ieņēmumus, iekļautu sliktākās vērtības.

Netehniskā veidā agrāk bija vieglāk atrisināt blokus un ģenerēt jaunus bitkoīnus kalnračiem. Zemāka konkurence, kalnrūpniecības grūtību pielāgošana bija mazāka, un kriptogrāfisko algoritmu risināšanai bija nepieciešama mazāk jaudīga aparatūra (ASIC) nekā šodien. Jauna tā samazināšana uz pusi, sāksies pilnīgi jauna kalnrūpniecības ēra.

Secinājums: cēloņsakarība vai sagadīšanās?

Atspoguļojot divas iepriekšminētās pretrunīgās teorijas, vienu lietu mēs varam teikt, ka nākamā puslaika garantēšana neizraisa vēl viena buļļa sasniegšanu visu laiku augstākajā līmenī. Tikpat viegli varētu būt tas, ka nākamā puslaika dēļ kalnrūpniecība ir nerentabla lielai daļai pašreizējo kalnraču, kas noved pie tā, ka sadrupina hashrate kritumu un samazinās sabiedrības noskaņojums par Bitcoin tīkla stabilitāti..

Varbūt Bitcoin tirgus ir efektīvs, un cenu noteikšana tiek noteikta pirms laika. Tas izskaidrotu, kāpēc cenu darbība ir kļuvusi pozitīva daudzus mēnešus pirms katras iepriekšējās halvēšanas. Tajā pašā laikā vai nav iespējams, ka pozitīvas cenu darbības mēneši, kas noved pie sliktākajām cenām, izpelnās ievērojamu jauno investoru uzmanību, palielinot pieprasījumu un veicinot buļļu tirgus otro daļu pēc sliktākajām cenām?

Tagad ir grūti precīzi pateikt, bet varbūt mums būs atbilde pēc vēl vienas vai divām pusēm. Daudzi ir vienisprātis, ka, ņemot vērā fiksētā piegādes aktīvu, notiks cenas pieaugums. Šis trūkums uzlabo vērtības devīzi bitcoin pasaulē būs vēl pārliecinošāka tendence būt bullish, dodoties uz 2020. gada Bitcoin pusi samazināšanas pasākumu.

Mēs atstāsim jums vienu pēdējo domu un dažus jautājumus … ar Satoshi Nakamoto goda gudrību ļauj aizvērt šo Bitcoin uz pusi samazinošo ceļvedi ar skaudru ziņojumu, ko viņš / viņa nosūtīja agrīnās kriptogrāfijas kopienai:

“Ja jūs man neticat vai nesaprotat, man nav laika, lai mēģinātu jūs pārliecināt, atvainojiet.”

Vai investoriem vajadzētu iekost un likt lielas likmes uz bitcoin un redzēt šīs zem 8000–10 000 USD cenas kā vienreizēju pirkšanas iespēju? Kā gudrs investors ir tirgus iespēja, kuru pasaule vēro un var paredzēt, kad notiks jebkura preču piedāvājuma samazināšanās par 50%. Iespējams, ka tam būs viļņošanās efekti, kas jūtami visā virtuālo valūtu un kriptokopu ēteriskajā sfērā, ko vada kriptogrāfija numur viens – Bitcoin.

Vai Bitcoin vērtības elementa krājums nonāks spēlē un izpildīs tā digitālā zelta 2.0 segvārdu? Jebkuru interesējošo objektu vērtīgu padara piedāvājuma un pieprasījuma likums. Vai vadošā kriptonauda var turpināt pārspēt visu laiku augstākos rādītājus un pārspēt vecās virsotnes? Laiks rādīs, jautājums ir par to, vai jūs atpaliksit, pirms vai atbalstīsiet bitkoina pusi.