Nagrinėjant „Bitcoin ETF“ reguliavimo kliūtis ir svarbą pagrindinėms investicijoms

Vėliausiai paskelbtas Jungtinių Valstijų vertybinių popierių ir biržos komisijos (SEC) pranešimas atmetimas Niujorke įsikūrusio turto valdytojo „Wilshire Phoenix“ Bitcoin biržoje prekiaujamo fondo (ETF) paraiškos 2020 m. vasario mėn. paduota nauja praeitą savaitę viešai parduodamo „Bitcoin Commodity Trust“ programa.

Tuo pačiu metu kriptovaliutų bendruomenė išreiškė jaudulį aplink paskelbimas kad Londone įsikūrusios ETC grupės pirmasis kripto biržoje prekiaujamas produktas (ETP) birželio pabaigoje bus įtrauktas į Vokietijos „Xetra“ skaitmeninę biržą..

Nepaisant teigiamų pokyčių, susijusių su kriptovaliutų ETP, kriptografijos bendruomenė vis dar laukia, kol bus paleistas pirmasis Bitcoin ETF. Atsižvelgdamas į tai, „OKEx Insights“ nagrinėja pagrindinius skirtumus tarp Bitcoin ETP ir Bitcoin ETF, aptardamas pagrindines kliūtis, trukdančias pastariesiems gauti SEC patvirtinimą..

Contents

Kuo skiriasi Bitcoin ETP nuo Bitcoin ETF?

Vertybinių popierių biržų sąraše ETP yra investicinė priemonė, stebinti pagrindinius vertybinius popierius, indeksą ar kitas finansines priemones.

Yra trys pagrindiniai ETP tipai:

- Biržoje prekiaujami fondai

- Biržoje prekiaujami vekseliai (ETN)

- Biržoje parduodamos prekės (ETC)

ETF yra labiausiai paplitusi ETP rūšis ir juose yra vertybinių popierių krepšelis, įskaitant akcijas, obligacijas ar žaliavas. Jos yra įtrauktos į biržų sąrašą, o investuotojai gali jomis prekiauti kaip paprastosios akcijos.

Tuo tarpu ETN yra neužtikrinti skolos vertybiniai popieriai, stebintys pagrindinį vertybinių popierių indeksą. Investuotojai į ETN gauna grąžą iš stebimo indekso išpirkimo dieną.

Galiausiai ETC stebi atskiras prekes ar prekių krepšelį, pavyzdžiui, energiją ir gyvulius.

Richardas Keary, „Global ETF Advisors LLC“ įkūrėjas, „OKEx Insights“ paaiškino skirtumus tarp ETF, ETN ir ETC:

„Biržoje prekiaujamas fondas yra biržoje prekiaujamas produktas. Dauguma ETF yra pagrįsti indeksu, kur kiti produktai, pvz., JAV ETN ar Europos ETC, dažniausiai yra fiziškai paremti produktai, pavyzdžiui, Vokietijoje pradės veikti nauja „Bitcoin Exchange Traded Crypto“ (BTCE) ir vadinami ETP ir kartais kaip ETF “.

Kalbant apie Bitcoin ETP ir ETF, abu stebi Bitcoin (BTC), kaip pagrindinio turto, kainą. Jie siūlo pozicijas prekybininkams ir investuotojams, besidomintiems kriptovaliutomis, neperkant bitkoinų tiesiogiai iš kriptovaliutų biržų. Patvirtinus reguliavimo institucijoms, tiek Bitcoin ETP, tiek ETF prekiaujama ir kotiruojama vertybinių popierių biržose.

Viskas susiję su reguliavimu

Pagrindinis skirtumas tarp „Bitcoin ETP“ ir „Bitcoin ETF“ susijęs su tuo, kaip ETF yra reguliuojamas tam tikrose jurisdikcijose.

Jungtinėse Valstijose, palyginti su ETP, reikalaujama, kad ETF laikytųsi papildomai. Pastarieji priskiriami ETF, jei jie yra investicinė bendrovė pagal 1940 m. Investicinių bendrovių įstatymas. Kadangi ETF veikia kaip atviros investicinės bendrovės arba investiciniai fondai, emitentai, norėdami įsteigti savo ETF, turi gauti išimtinę SEC palengvėjimą..

SEK priimtas 6c – 11 taisyklėse numatomos išimties lengvatos 2019 m. Išimtys, o reikalavimus atitinkantys ETF turi laikytis papildomų procedūrų, palyginti su ETP. Atitikties procedūros apima kasdienes portfelio skaidrumo ataskaitas, rašytinę politiką dėl pritaikytų turto krepšelių ir istorinės investicijų informacijos, tokios kaip įmokos, nuolaidos ir pasiūlymo-paklausimo skirtumai, atskleidimą..

O kaip su Šveicarija?

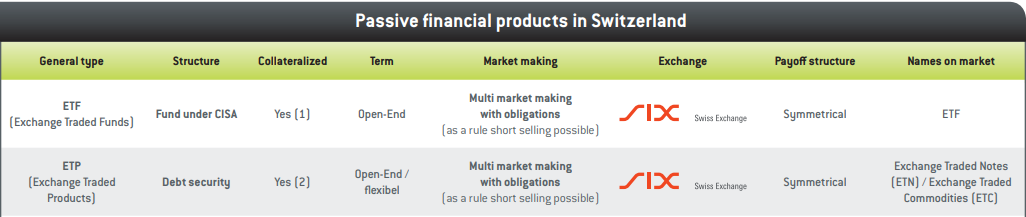

Šveicarijoje ETF skiriasi nuo ETP pagal jų fondų struktūrą.

Pagal SIX Šveicarijos biržą, ETF Šveicarijoje yra fondai, kuriems taikoma Kolektyvinio investavimo schemos įstatymas (KISA) ir jų neprižiūri ir nereglamentuoja Šveicarijos finansų rinkos priežiūros tarnyba (FINMA).

Kita vertus, „Bitcoin ETP“ yra skolos vertybiniai popieriai, kuriuos išleidžia specialios paskirties transporto priemonė (SPV). SPV yra patronuojančios įmonės sukurta dukterinė įmonė, turinti atskirą teisinį statusą ir neatsakinga už jokius patronuojančios įmonės finansinius įsipareigojimus..

Papildomas skirtumas tarp ETP ir ETF Šveicarijoje yra užstato saugojimas. Nors ir ETF, ir ETP yra užtikrinami, ETF užtikrinimas yra saugomas atskirame turto fonde, kuriam taikomas FINMA reglamentas. Kita vertus, įkaitas ETP yra deponuotas trečiojoje šalyje.

Šešios Šveicarijos biržoje rinkoje esančios ETP yra vadinamos ETN arba ETC.

Pagrindiniai skirtumai tarp ETF ir ETP Šveicarijoje. Šaltinis: ŠEŠI Šveicarijos birža

Pagrindiniai skirtumai tarp ETF ir ETP Šveicarijoje. Šaltinis: ŠEŠI Šveicarijos birža

Nors JAV ir Europoje yra nemažai ETP, kriptografijos bendruomenė vis dar laukia, kol bus patvirtintas pirmasis Bitcoin ETF.

JAV ilgą laiką buvo ETF prekybos lyderė. Pasak ETF duomenų teikėjo ETFdb.com, 60% iš 30 geriausių valdomų turto ETF yra remiantis Jungtinėse Amerikos Valstijose.

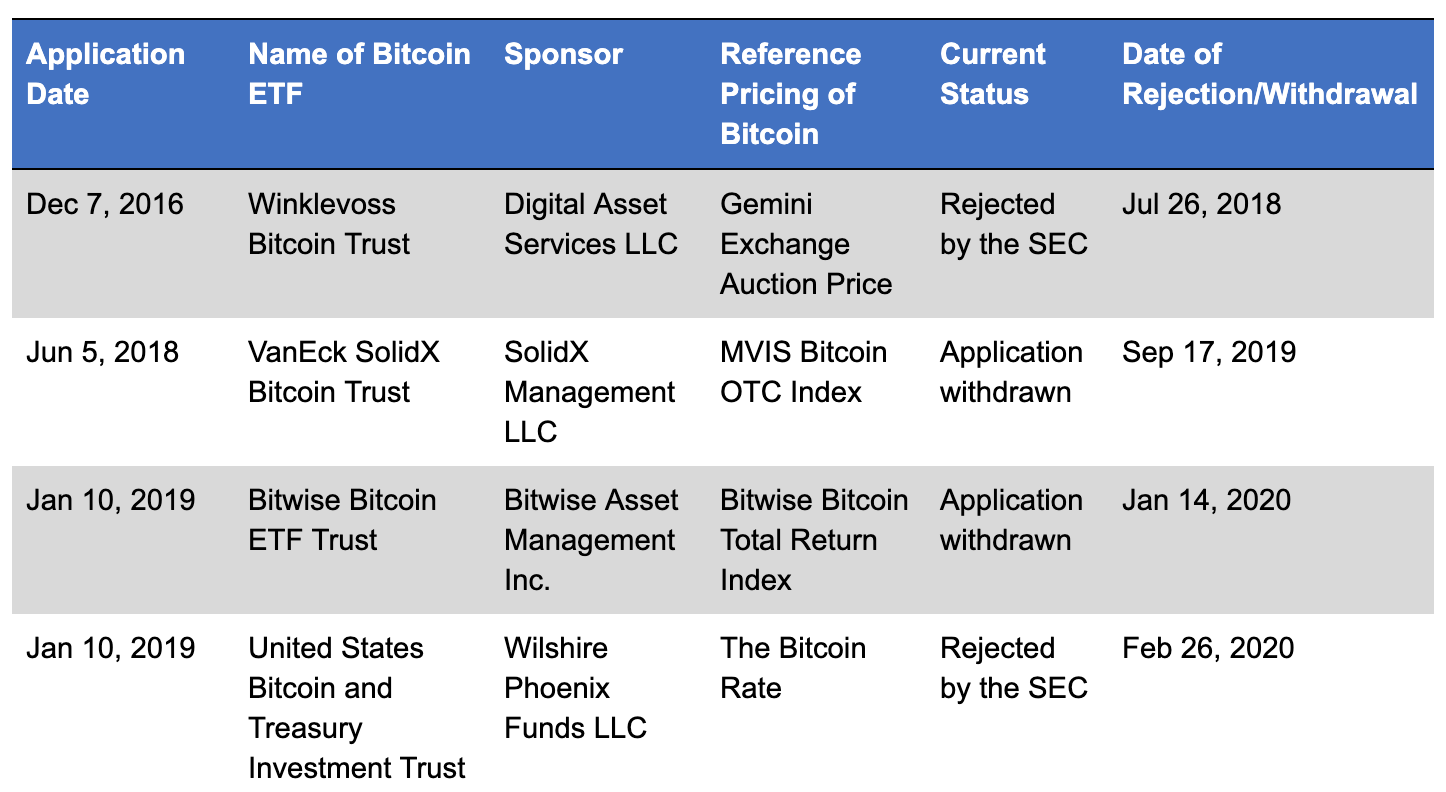

Dėl tradicinio ETF dominavimo rinkoje JAV tapo pagrindine vieta įtraukti Bitcoin ETF. Vis dėlto SEC iki šiol atmetė visas paraiškas šalyje, kuri nėra įsitikinusi, kad siūlomi „Bitcoin ETF“ yra atsparūs manipuliacijoms rinka..

Pagrindinės „Bitcoin ETF“ programos JAV Šaltinis: SEC

Pagrindinės „Bitcoin ETF“ programos JAV Šaltinis: SEC

Pareiškėjai turi įrodyti, kad Bitcoin rinka yra apsaugota nuo manipuliavimo

SEK naujausias neigimas vasario 26 d. „Wilshire Phoenix“ programos „Bitcoin ETF“, kaip ir ankstesni pasiūlymai, motyvuodamas tuo, kad jis neįrodė sugebėjimo laikytis manipuliavimo rinka taisyklės, nurodytos 6 skirsnio b punkto 5 papunktis vertybinių popierių biržos įstatymo 1934 m.

Pagal taisyklę biržoms, kuriose nurodomi „Bitcoin ETF“, turėtų būti nustatytos prevencinės priemonės prieš apgaulingus ir manipuliacinius veiksmus, siekiant apsaugoti investuotojus. Taisyklėje taip pat reikalaujama, kad mainai pademonstruotų išsamų bendro priežiūros pasidalijimo susitarimą su „reikšmingo dydžio reguliuojama rinka, susijusia su pagrindiniu turtu“ – tai laikoma esminiu dalyku, nes tokie susitarimai palengvina keitimąsi informacija, pavyzdžiui, rinkos prekybos veiklą, kliringo veikla ir kliento tapatybė.

SEC atkreipė dėmesį į praeityje patvirtintus pasitikėjimo biržos prekėmis ETP, nurodydama, kad tokiais atvejais pagrindinės prekės ateities sandoriuose buvo bent viena reikšminga ir reguliuojama rinka. Be to, biržos, kuriose išvardytos ETP, sudarė susitarimus dėl pasidalijimo stebėjimu arba reguliuojamose rinkose sudarė Tarpvalstybinės priežiūros grupės (ISG) narystes. Todėl SEC priežastys, kodėl tas pats standartas turėtų būti taikomas ir Bitcoin ETF.

Paskutiniame „Wilshire Phoenix“ programos „Bitcoin ETF“ atmetime SEC pažymėjo, kad ankstesni pareiškėjai bandė užkirsti kelią manipuliavimui rinka ne tik priežiūros pasidalijimo susitarimais. Pavyzdžiui, programos „Winklevoss Bitcoin Trust“ ir „Bitwise Bitcoin ETF Trust“ tvirtino, kad „Bitcoin“ neatidėliotinų priemonių rinka yra „nepakartojama“ ir „savaime“ atspari manipuliavimui rinka. SEC atmetė tokius teiginius, pabrėždamas, kad daugelio „Bitcoin“ neatidėliotinų rinkų nereglamentuoja ir neprižiūri vyriausybinė agentūra, ir pažymėdamas, kad trūksta klientų apsaugos platformose, siūlančiose BTC neatidėliotiną prekybą..

Nepaisant to, SEC pasiūlė išimtį priežiūros pasidalijimo susitarimams, jei „Bitcoin ETF“ pareiškėjai gali įrodyti pasipriešinimą manipuliavimui rinka, viršijantys esamą apsaugą tradicinėse prekių ar akcijų rinkose.

„Bitcoin“ fondai nebūtinai yra ETF fondai

NYDIG Bitcoin Strategy Fund prekiauja grynaisiais pinigais atsiskaitomais ateities sandoriais

Nepaisant daugybės „Bitcoin ETF“ programų atmetimo, SEC patvirtino NYDIG „Bitcoin Strategy Fund“ (BTCNX.US) paduota pateikė „Stone Ridge Trust VI“ 2019 m. gruodžio mėn. Fondas tiesiogiai neinvestuoja į Bitcoin. Užuot investavęs į grynaisiais pinigais atsiskaitomus „Bitcoin“ ateities sandorius biržose, įregistruotose „Commodity Futures Trading Commission“ (CFTC),.

NYDIG „Bitcoin Strategy Fund“ nėra ETF. Kaip aiškiai nurodoma paduodant paraišką, „Fondo akcijos nėra įtrauktos į biržos sąrašus ir Fondas šiuo metu neketina įtraukti savo akcijų į prekybos sąrašą bet kurioje nacionalinėje vertybinių popierių biržoje“.

Pilkų atspalvių „Bitcoin Trust“ prekiaujama be recepto

Nors SEC atsiėmė arba atmetė siūlomus „Winklevoss Bitcoin Trust“ ir „VanEck SolidX Bitcoin Trust“, jų nereikėtų painioti su panašiai pavadintu „Grayscale Bitcoin Trust“ (GBTC), kuris buvo paleistas 2013 m. Nors šie produktai vadinami „Bitcoin“ Patiki “, svarbu pažymėti, kad„ Grayscale Bitcoin Trust “nėra ETF.

Pagrindinis skirtumas tarp „Grayscale Bitcoin Trust“ ir siūlomų „Bitcoin ETF“ yra tas, kad pirmuoju prekiaujama ne biržoje (OTC), ir juo gali naudotis tik akredituoti investuotojai. „Grayscale Bitcoin Trust“ yra viešai prekiaujama ne biržos rinkoje OTCQX, kuriai taikoma „Alternative Reporting Standard“. Taigi nereikia registruotis SEC.

Norėdami suteikti daugiau skaidrumo, „Grayscale Bitcoin Trust“ gautas 2020 m. sausio mėn. SEC kaip atskaitingos įmonės pritarimas, o bendrovės akcijos komisijoje registruojamos pagal 1934 m. Vertybinių popierių biržos įstatymo 12 straipsnio g punktą..

SEC komisaras Hesteris Peirce’as, žinomas kaip „Crypto Mom“ tarp daugelio kriptovaliutų pramonės atstovų, pareiškė, kad reguliuojamas Bitcoin ETF padėtų teisingiau įvertinti „Grayscale“ „Bitcoin Trust“. Ji sakė per a „Bloomberg“ interviu:

„Neseniai aš paskelbiau antrą nesutikimą, sakydamas: Man atrodo, kad dabartinė komisija nėra suinteresuota patvirtinti bet kokio biržoje prekiaujamo produkto, kurį gali įsigyti mažmeninės prekybos auditorija ir kuris turi kripto pagrindą. […] Analizė, kurią mes taikėme, užkertant kelią šiems produktams prekiauti Jungtinėse Valstijose, yra unikaliai pritaikyta analizė, kurią, atrodo, naudojame tik šių rūšių produktams, o tai man rodo, kad mes turime vieną kriptografijos standartą produktų, o tada kitas standartas – kitų rūšių produktams. Ir nemanau, kad tai teisinga “.

Kanados „Bitcoin Fund“ yra aktyviai valdomas

Kanados investicijų valdytojas „3iQ Corp“ nuo balandžio 9 d. Įtraukė „Bitcoin Fund“ (QBTC.U) į Toronto vertybinių popierių biržą (TSX). Gautas „Bitcoin“ fondas patvirtinimas iš Ontarijo vertybinių popierių komisijos (OSC) 2019 m. spalio 29 d., kuri parodė, kad OSC, atrodo, palaiko besiformuojančią turto klasę.

Nors „QBTC.U“ yra įtrauktas į biržos prekybos sąrašus ir juo prekiaujama, tai yra uždaras fondas, priešingai nei ETF. Vienas pagrindinis skirtumas tarp uždarojo fondo ir ETF yra aktyvumas valdant fondą. ETF yra pasyviai valdomi ir skirti indekso rezultatams stebėti. Tai prieštarauja QBTC.U, nes toks yra fondas aktyviai valdoma pateikė „3iQ Corp.“.

Japonijos FSA mano, kad kriptovaliutos yra per daug nepastovios ETF

Panašu, kad Japonijoje kortelių nėra „Bitcoin ETF“.

Finansinių paslaugų agentūra (FSA) Japonijoje priėmėIšsamios finansinių priemonių verslo operatorių priežiūros gairės ir kt.Gruodžio 27 d. “, Kuriame teigiama, kad investicinių fondų kūrimas ir pardavimas yra patvirtintas tik nurodytam turtui. FSA tvirtino kad kriptovaliutos nėra apibrėžtos kaip nurodytas turtas.

Be to, FSA nurodė per didelį kriptovaliutų kainų svyravimą ir padarė išvadą, kad akredituotiems ar instituciniams investuotojams netinka investuoti į fondus su kriptovaliutų komponentais. Tai reiškia, kad mažai tikėtina, kad artimiausiu metu investuotojai Japonijoje pamatys patvirtintą „Bitcoin ETF“.

Ar „Bitcoin ETP“ padidina „Bitcoin ETF“ patvirtinimo tikimybę?

„Bakkt“ „Bitcoin“ ateities sandorių ir neseniai paskelbtos ETC grupės „Bitcoin ETP“ paleidimas yra vartai instituciniams investuotojams, norintiems investuoti į BTC, tačiau ar šie produktai mus priartina prie patvirtinto „Bitcoin ETF“?

„Bitcoin ETP“ pastebėjo didelę Europos investuotojų paklausą – 18 kriptovaliutų ETP išvardyti Šeštojoje Šveicarijos biržoje nuo 2018 m. Keary sakė „OKEx Insights“, kad BTC ateities sandorių rinkos prisideda prie vis didesnio paleidžiamų Bitcoin ETP skaičiaus:

„Didesnė tikimybė, kad bus paleistas„ Bitcoin ETP “, ateina iš ateities rinkų. ETP rinkos formuotojai turi turėti galimybę apsidrausti ETP, tai paprastai daroma pagal ateities sandorius. Kuo daugiau likvidumo ateities produktuose, tuo didesnė tikimybė, kad ETP gali pradėti veikti “.

Tačiau Keary mano, kad „Bitcoin ETP“ nebūtinai padidina tikimybę, kad „Bitcoin ETF“ bus patvirtinta dėl skirtingų reguliavimo sistemų Europoje ir JAV. Jis paaiškino:

„JAV reguliavimo režimas yra labai kitoks nei Europoje. JAV reguliuotojai yra susirūpinę, kad jie negali sekti „Bitcoin“ sandorių iki pradinio pavedimo įrašo ir todėl yra susirūpinę dėl būdingos rizikos prekiaujant „Bitcoin“, nes gali vykti manipuliavimas kainomis ir reguliuotojai niekaip negali jo aptikti ar prižiūrėti. „Bitcoin“ ar kitų kriptovaliutų priežiūros nebuvimas yra pagrindinė kliūtis fiziškai paremtiems kriptografiniams produktams, kurie pradedami teikti JAV “.

Keary nuomonei pritaria „21 Shares and Amun Tokens“ tyrinėtojas Lanre Ige’as, sakęs „OKEx Insights“, kad, remiantis jo asmenine, o ne kompanijų nuomone, Bitcoin ETP pirmiausia yra įtrauktos į Europos sąrašą ir nėra susijusios su jokiu galimu „Bitcoin“. ETF JAV jis paaiškino:

„ETP skiriasi nuo ETF, nes Europos Sąjungoje ETF paprastai yra KIPVPS, todėl jiems taikomas diversifikavimo reikalavimas, todėl jie yra netinkamiausi tokiems dalykams kaip auksas ar BTC kaip atskiri. Atsižvelgiant į tai, kad dauguma ETP yra įtraukiami į sąrašą ir yra prieinami Šveicarijoje ir Europoje, tai tiesiogiai nesusiję su pastangomis įtraukti JAV ETF sąrašą į JAV “.

Kada bus Bitcoin ETF?

„Bitcoin ETF“ buvo plačiai diskutuojama nuo 2018 m., O SEC atmetė daugybę žinomų pareiškėjų. Nors „Bakkt“ „Bitcoin“ ateities pristatymas atkreipė dėmesį į 2019 m., Kripto bendruomenė 2020 m. Vis dar laukia, kol bus patvirtintas pirmasis „Bitcoin ETF“..

Mažmeniniams investuotojams „Bitcoin ETF“ suteiktų tiesioginę prieigą nei „Bakkt“ „Bitcoin“ ateities sandoriai, leisdami pirkti kriptovaliutas iš pensijų sąskaitų. Tuo tarpu „Bakkt“ pirmiausia skirtas instituciniams investuotojams. Tačiau Bakkto prezidentas Adamas White’as, tvirtino kad jos BTC ateities sandoriai yra prieinami mažmeniniams investuotojams per mažmenines tarpininkavimo paslaugas.

Jungtinėse Valstijose SEC patvirtinus „Bitcoin ETF“ reikštų, kad bet kuris asmuo, turintis „Roth IRA“, 401 (k) pensijų sąskaitas ir investicijų tarpininkavimo sąskaitas, galėtų tiesiogiai įsigyti BTC. Leidžiant investuotojams įsigyti „Bitcoin“ per investicines ir pensijų sąskaitas, tose sąskaitose laikomos lėšos yra saugomos SEC vertybinių popierių investuotojų apsaugos korporacijos (SIPC), federaliniu įgaliojimų turinčia korporacija..

Ige „OKEx Insights“ teigė manantis, kad investavus į „Bitcoin“ per ETP ar ETF suteikiamos mokesčių lengvatos ir pašalinami saugojimo bei prekybos vykdymo vartotojams sudėtingumai, paaiškinant:

„ETP / ETF leistų investuotojams investuoti į„ Bitcoin “per tarpininką ir pasinaudoti pensijų ar mokesčių lengvatų turinčių investicinių sąskaitų pranašumais bet kurioje jurisdikcijoje, kurioje produktas turėjo būti įtrauktas į sąrašą. Be to, dauguma institucinių investuotojų neturi įgaliojimų tiesiogiai investuoti į fizinį „Bitcoin“ ir nenori susidoroti su saugojimo ir prekybos vykdymo vargais. Kita vertus, ETP ar ETF palengvintų investavimą į Bitcoin, kaip ir akcijų pirkimą tokiems investuotojams “.

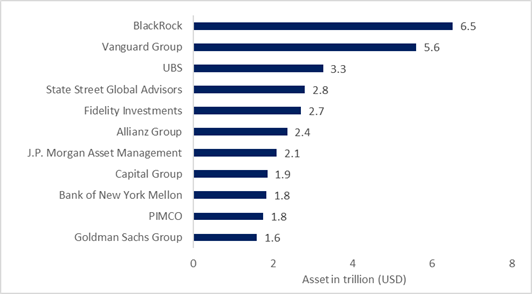

„Bitcoin“ ETF fondai galėtų suteikti investuotojams patogumo, nes investuodami jie galėtų naudoti mokesčių lengvatomis grįstas pensijų sąskaitas. Tokios mokesčių lengvatos skatina masines investicijas, kurios suteikia Bitcoin potencialo pasinaudoti milžiniška turto valdymo pramone, kuri, PwC vertinimu, turėtų pasiekti Iki 2025 m. – 145,4 trln. USD. Ige paaiškino:

„Bitkoinų ETP ir ETF fondai turi galimybę plačiai padidinti turimą kapitalą, kurį galima investuoti į Bitcoin – o tai iki šiol instituciniams investuotojams ir daugeliui mažmeninių investuotojų beveik nebuvo prieinama. Tai yra reikšminga, nes ETP ir ETF prieinamumas visose jurisdikcijose, ypač Jungtinėse Valstijose, greičiausiai būtų pagrindinis postūmis ateityje didinti „Bitcoin“ kainą ir padėti toliau institucionalizuoti pramonę “.

Kalbant apie pasaulinius valdomo turto lyderius, „BlackRock“ užėmė diagramos viršūnę su 6,5 trln. Dolerių, po to sekė „Fidelity“, „JPMorgan Chase“ ir „Goldman Sachs“, kurie aktyviai dalyvavo teikiant paslaugas, susijusias su skaitmeniniu turtu..

2019 m .: pasauliniai lyderiai valdomo turto srityje. Šaltinis: „Statista“

2019 m .: pasauliniai lyderiai valdomo turto srityje. Šaltinis: „Statista“

Keary sakė „OKEx Insights“, kad „Bitcoin ETF“ išplės potencialių „Bitcoin“ investuotojų ratą. Jis taip pat pabrėžė, kad tokie ETF gali būti apsidraudimo sandoriai, kai akcijų rinka yra labai nestabili, ir paaiškino:

„Žiūrint iš investuotojų perspektyvos, ETF reikšmė yra ta, kad tai yra būdas pirkti ar investuoti į Bitcoin nereikalaujant gauti piniginės ar eiti per kalnakasį. Tai išplėstų BTC investuotojų platumą. Tai svarbu, nes kai kurie investuotojai laiko „Bitcoin“ saugiu prieglobsčiu, kai akcijų rinkos tampa nepastovios ir (arba) pereina į lokio rinkos aplinką. Bitcoin ETF būtų lengvas ir nebrangus būdas apsidrausti nuo įvairių rinkos sąlygų “.

Ige taip pat užsiminė, kad „Bitcoin ETP / ETF“ leidžia investuotojams mokėti mažesnes įmokas už kriptografinio turto poveikį, pažymėdamas:

„Svarbu atsiminti, kad šiuo metu JAV yra„ Bitcoin “ir„ Ether “investicinių fondų, kurie dėl savo prastesnės produktų struktūros reiškia, kad mažmeniniai investuotojai, turintys tokius produktus, smarkiai permoki už kriptografinio turto poveikį. A, ETP ar ETF būtų žymiai geresnė priemonė investuotojams gauti kripto turto poveikį nemokant didelių įmokų “.

____________________________________________________________________________

„OKEx Insights“ pateikia rinkos analizę, išsamią funkciją ir kuruojamas naujienas iš šifravimo profesionalų.